Quid du marché français des pelles sur chenilles en 2021 ? Si ce n’est qu’il revient à un niveau plus normal de ventes après un exercice 2020 bien chahuté. Il voit surtout le retour de Caterpillar en pole position. Devant Volvo et Liebherr sur les pelles de 6 t et +. Sur les mini-pelles, Kubota continue d’écraser le segment.

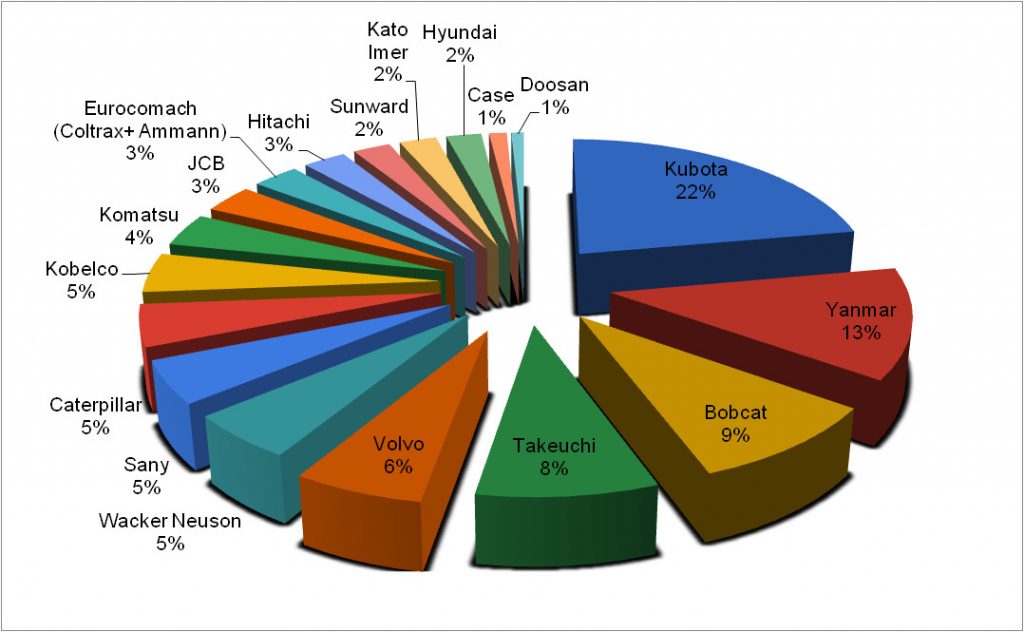

Ce classement donne une répartition proportionnelle des parts de marché toutes marques et toutes gammes confondues pour les pelles sur chenilles. Il ne tient pas compte de la part de marché dite active d’un constructeur, c’est-à-dire à tonnage comparable de machines. Il y aura toujours des constructeurs généralistes et d’autres spécialisés. Avec plus ou moins de trous dans la raquette dans leur offre respective. Mais cette répartition à la proportionnelle a au moins de mérite de donner une photo du marché à un instant T. Offrant ainsi une perspective intéressante sur les évolutions des constructeurs années après années.

Par contre en 2021, encore plus que les années précédentes, les ventes à la location sous toutes ses formes auront fait la différence. Caterpillar avec BM Rent propose désormais un des plus gros parcs de pelles en location. Avec l’intention de continuer d’accroître son offre locative sur toutes les gammes Caterpillar.

Le modèle économique de Bergerat Monnoyeur s’inscrit d’ailleurs dans une logique de services globaux multi sectoriels. Et qui se déploient sur beaucoup d’activités du groupe Monnoyeur. Aussi bien sur l’usage d’un matériel, sur la digitalisation des chantiers, sur la maintenance avec une offre de « pay per use » pour les pneumatiques ou encore les flexibles.

Volvo CE passe à la deuxième place après avoir été en première position sur les 2 derniers exercices. La marque suédoise reste séduisante avec une offre update de pelles et avec un réseau réorganisé et très puissant. Capable d’offrir une grosse palette de services et de solutions en location financière, longue durée ou précaire.

Le troisième acteur, Liebherr regagne du poids sur le marché. Et signe son retour sur les grosses pelles de carrières et de terrassement. Et bénéficie de l’effet nouveauté sur des tonnages clés dans les 20 à 30 t avec sa Série G8.

A noter la 4ème place de Doosan, qui dépasse les 400 unités. Ceci au bénéficie d’une grosse vente chez le loueur Beaussire. Qu’il s’est partagé avec Sany, en 7ème position et 356 pelles de plus de 6 t commercialisées sur 2021. La marque chinoise connaît une belle ascension après 5 ans d’efforts continus pour pénétrer notre marché.

L’anglais JCB est porté par le succès de ses pelles de la série X, 220 et 245R. Quant à Hitachi, si la marque a souffert d’un manque de disponibilité sur le segment des mini-pelles, elle retrouve toutes ses lettres de noblesse sur les pelles de plus gros tonnages.

En ce qui concerne Hyundai CE France, il faut noter que sa part de marché n’est pas le reflet de la réalité. Pourquoi ? Parce que la position de ses modèles à tonnage comparable est sur les mini-pelles de 5,40 %. Et sur les pelles de 6 t à 4,90 %, toujours en part de marché active. Mais comme spécifié plus haut, c’est le jeu de la proportionnelle et la tendance reste donc positive pour ce constructeur. D’autant que l’on s’attend à florilège de nouveautés sur Bauma, en énergies alternatives, tant en électrique qu’en hydrogène.

On remarque aussi la poussée plus timide mais intéressante de Sunward, qui a été la deuxième marque chinoise à rentrer par la grande porte dans la distribution. Comme W45TP, Payen ou Blanchard BTP. Ceux en tous les cas qui avaient envie ou un besoin urgent d’avoir une 2ème voire une 3ème marque. Pour palier rapidement au manque de machines tout en offrant une bonne alternative. Les deux autres acteurs, Liu Gong et XCMG sont aussi sur les starting blocs.

La qualité à la japonaise

Kobelco confirme années après années le bien fondé de sa politique de distribution et les performances d’une technologie maîtrisée de ses pelles. Elle se positionne au 5ème rang du classement à quelques unités de la 4ème place. La marque regrette au passage n’avoir pas pu honorer la totalité de ses commandes de 2021. Notamment sur ses nouvelles séries de midi pelles faisant un vrai carton sur le marché. «Nous avons connu un beau succès sur les grosses pelles. Comme pour nos 50 t dévoilées lors du Dig Tour. Un tonnage où nous avons multiplié nos ventes par 3. Sans parler du fait que nous entrons par la grande porte en carrières» rappelle Jean-Philippe Delion, Kobelco France.

Komatsu France est de son côté globalement satisfait de ses résultats sur 2021, en constatant que toutes ses gammes de produits ont fonctionné. « Nous avons su tirer profit de la proximité de nos usines situées en Grande-Bretagne pour les pelles, en Allemagne pour les chargeuses sur pneus et en Italie pour le compact. Et d’une logistique en flux tendu qui fonctionne relativement bien », lance Philippe Haguenauer, Président de Komatsu France.

« Sur les pelles, nous restons une marque de choix qui se différencie par une belle avance technologique. Plus particulièrement sur le guidage 3D avec les séries IMC. Mais aussi grâce à notre système d’hybridation qui nous positionne comme un des seuls intervenants sur des modèles de pelles 25 t et 40 t. Les nouveautés ont aussi su dynamiser nos ventes. Notons le lancement du bouteur D71Pxi et des pelles à pneus de la série 11. Avec surtout le tout nouveau modèle PW138 en 14 t. En complément de deux autres à rayon de rotation plus court, les PW148 de 16 t et PW158 de 17 t », reprend Philippe Haguenaueur.

Quant à Case du groupe CNH Industrial, si la marque continue de faire confiance au japonais Sumitomo pour ses pelles, les performances de ses moteurs FPT continuent de faire la différence sur leur faible consommation et leur simplicité du post-traitement.

Si la marque à l’aigle approche en France les 300 unités, au cumul avec le Benelux, l’Espagne et le Portugal, cela représente plus de 450 pelles Case. Le constructeur porte aussi pour 2022 de grands espoirs sur sa nouvelle série E de ses pelles. Intégrant toujours plus d’avantages concurrentiels au niveau motorisation en Stage V. Ainsi qu’une toute nouvelle ergonomie en cabine.

Le 0-6 tonnes

C’est le segment de marché le plus concurrentiel. Où les acteurs restent très nombreux. Et où une course de fond s’est engagée en 2021 pour trouver à tout prix de la dispo. Toujours au-dessus de la mêlée, Kubota annonce avoir vendu pratiquement le même nombre de machines en 2021 qu’en 2020, facturant cette année 3 400 unités (0 à 8 t). Malgré un report sur janvier 2022 de près de 200 machines, ce qui lui fait perdre, à priori, 1 point de part de marché. Sa PDM serait ainsi de 25,5 % sur le 0 à 8 t.

« Il faut reconnaître que 2021 aura encore été une bonne année. 2022 sera encore meilleure et nos prévisions à 18 mois donnent déjà 2023 comme bien orientée. L’activité est là et, sauf accident de parcours, le marché de la mini pelle restera structurellement en hausse tant les besoins mondiaux en construction sont énormes. En Europe, nous gagnons encore 1% de part de marché ! Mais cette envolée potentielle reste toutefois conditionnée à nos capacités de production, et là, on ne maîtrise pas tout ! », explique Olivier Boussion, directeur commercial de Kubota TP France.

Yanmar, préserve sa deuxième marche du podium avec 1 720 unités vendus entre 0 à 6 t, plus 185 au dessus de 6 t. “ On est au maximum de nos capacités de production, tant au Japon qu’en Europe. En Allemagne à Crailsheim ou bien en France à Saint-Dizier. Nous n’avons eu de cesse d’augmenter la production de mini pelles sur 2020 et 2021. Et cela continuera en 2022. Nous visons d’ailleurs le doublement des chaînes d’assemblage à Saint-Dizier. Avec l’objectif d’atteindre 50 mini pelles par jour en 2025.”, explique Roy Haaker, le tout nouveau boss en Europe pour Yanmar CE.

L’usine de Yanmar de Saint-Dizier sort actuellement 30 mini pelles / jours. Qui passera dans quelques mois à 36 puis suivre le plan de montée en puissance progressive jusqu’en 2025. Ce dernier prévoit également l’intégration des modèles Vio 33/38 à Saint-Dizier en 2024. A côté de cela, en Allemagne à Crailsheim de gros investissements ont permis de moderniser les chaînes. Ceci afin de pouvoir accueillir en plus des pelles et des chargeuses sur pneus, les midi-pelles Yanmar en 8 et 10 t.

De son côté, Takeuchi confirme lui aussi une belle progression de ses ventes. Au même titre que ses parts de marché, avec plus de 1600 machines vendues. Là encore, son responsable déplore les décalages de livraisons pour s’imposer encore plus fort. Mais il n’a pas son dernier mot. « On reste très vigilant sur la question de la disponibilité. Et prêt à apporter un soutien au cas par cas, à nos concessionnaires», prévient Morgan Pisanu, directeur France de Takeuchi.

Bobcat continue de sortir du flot à plus de 1 200 mini pelles déclarées pour le marché français. Le constructeur bénéficie du soutien de son usine en République Tchèque. Dont les capacités de productions n’ont cessé d’augmenter. Une usine idéalement située en Europe qui a été largement mise à contribution pour répondre à des demandes explosives. Comme en Grande-Bretagne où il s’est vendu plus de 20 000 mini pelles en 2021.

Pour le français Mecalac, sa gamme de pelles sur chenilles MCR composée de 4 modèles lui permet d’obtenir des résultats tout à fait honorables. Des performances qui confirment la pertinence de son concept de pelle chargeuse assez unique sur le marché.

Quoi de mieux que d’essayer pour comparer ?

Le Dig Tour a été créé pour que les entrepreneurs des travaux publics puissent essayer toutes ses machines. Sur un terrain ressemblant aux conditions de chantiers, cet événement régional permet d’admirer toutes les pelles du marché avec des experts aux manettes et surtout d’essayer les engins de TP. C’est toujours mieux d’essayer les machines avant d’investir de l’argent dans l’achat d’une pelle.

Quid de la pénurie ?

Le malheur des uns fait toujours bien le bonheur des autres. Les retards de livraison des majors profitent forcément aux challengers qui tirent leur épingle du jeu. Ils se positionnent comme une alternative crédible en tant que fournisseur du marché français en mini pelles

Pour aborder 2022 en fanfare, on sait déjà que des nouvelles marques devraient marquer le paysage des pelles en France. Comme Liugong, qui a déjà posé ses valises chez quelques concessionnaires bien établis. Notamment leurs chargeuses sur pneus qui semblent rencontrer un bon accueil, notamment dans le réseau Kobelco. Enfin, plus méconnu, mais sûrement pas pour longtemps, XCMG. Ce dernier est dans les starting blocs. Et s’invite depuis peu dans la danse, en prenant position sur des grandes métropoles comme Lyon. Mais pas que….